自2012年前后信用保證保險(簡稱“信保”)產品在國內保險市場興起以來,已走過十余年跌宕起伏的歷程。這十年間,信保業務經歷了從野蠻生長到強監管收縮的完整周期,既見證了其作為普惠金融工具、助力小微企業融資的積極作用,也暴露了風險管控不足、合作模式粗放所帶來的巨大隱患。在眾多參與這一市場的保險機構中,中國人民財產保險股份有限公司(下稱“人保”)與長安責任保險股份有限公司(下稱“長安責任保險”)的經歷尤為典型,堪稱這一周期中的標志性案例,其遭遇深刻揭示了信保業務的高風險本質。

十年歷程:從風口到風暴

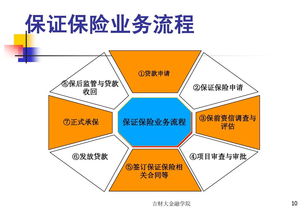

信保業務的初期擴張與互聯網金融的勃興緊密相連。保險公司通過與各類網貸平臺、助貸機構合作,為個人消費貸、小微企業經營貸提供信用增信,從中賺取保費。在業務高峰期,其增速遠超行業平均水平,成為不少中小險企規模擴張的利器。這種高速增長背后是風險的大量累積:部分機構盲目追求規模,放松了底層資產的風控標準;與合作方權責不清,風險分擔機制薄弱;經濟周期下行時,借款人的違約率集中爆發,最終導致保險公司賠付激增,出現巨額虧損。

案例聚焦:人保之“慘”與長安之“傷”

- 人保財險之“慘淡”:作為行業龍頭,人保財險的信保業務規模曾一度領先。但其“慘”并非指財務上的絕對損失最大(因其體量大,承受能力相對較強),而更多體現在業務戰略的被動與調整的陣痛上。其信保業務經歷了過山車式的發展,前期大幅擴張后,因賠付率急劇惡化,不得不進行劇烈的業務收縮和整頓,對公司整體業務結構和利潤造成了顯著沖擊。這反映了即使資本雄厚、風控體系相對完善的大型機構,在激進的業務策略和外部環境劇變下也難以獨善其身。

- 長安責任保險之“重傷”:長安責任保險的案例則更為極端和典型。該公司曾深度捆綁少數幾家網貸平臺,開展大規模融資性信保業務。隨著合作平臺爆雷,相關借款出現大面積逾期,長安責任保險承擔了巨額賠付責任,導致其償付能力充足率一度暴跌至負數,陷入嚴重資不抵債的困境,遭遇監管接管、增資受限等一系列危機。其“傷”是根本性的,公司經營幾近癱瘓,至今仍處于恢復元氣階段,堪稱信保業務風險失控導致險企“重傷”的教科書式案例。

反思與啟示

兩家公司的不同境遇,共同指向了信保業務的核心矛盾:風險收益的錯配。保險公司收取的固定保費,難以覆蓋在經濟下行或特定風險事件中可能產生的巨額、非線性的損失。

- 風控是生命線:信保本質是經營信用風險的業務,保險公司必須建立獨立、審慎、穿透式的風控能力,不能將風險識別完全外包給合作方。

- 合作模式需重構:必須與融資方建立清晰、公平的風險共擔機制,避免成為風險的“最后兜底人”。

- 監管持續強化:監管層接連出臺規定,嚴格限制融資性信保業務的承保門檻、額度與合作機構資質,推動行業從“規模導向”回歸“風險為本”。

未來展望

經歷洗禮后的信保市場已大幅出清,業務更加規范。隨著大數據、人工智能等科技在風控中的應用深化,以及服務實體經濟、支持真正優質小微企業的定位更加明確,信保業務有望走上更健康、更可持續的發展道路。“人保之鑒”與“長安之殤”將作為行業永遠的警鐘,提醒所有參與者:信用風險的定價與管理,容不得半點僥幸與短視。